相続について

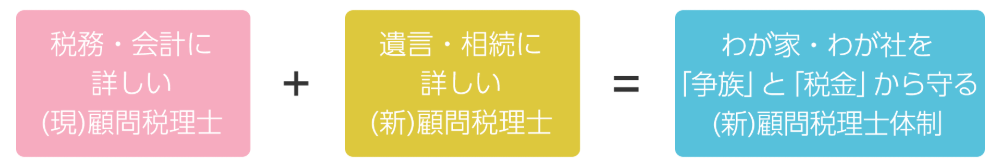

「相続税対策」「争族回避」に、もう一人の「顧問税理士」を

今の時代、一人の「税理士」では、限界がある!

●「現・顧問税理士」は、「税務・会計」には詳しいが、「遺言・相続」には、詳しくない。

●「相続事前対策」の対応には、あまり積極的でなく、今一つ、物足りなさを感じている。

●「認知症」に備え、「移行型・任意後見」を考えているが、この対応も今一つである。

●「名義株整理」・「次期社長人事」・「持株比率」・「会社支配権」・「自社株対策」等々を巡る「事業承継の課題」は、危急に解決しておきたい。

「遺言・相続」にも精通した、二人目税理士(セカンド・オピニオン)の知恵を借りたい。

円満な「相続」と円滑な「経営承継」をご支援します

相続は、相続税対策をはじめ、様々な手続きが必要となりますが、大半の人が初めての体験で、何をしたらよいのか分からず困ってしまうのではないでしょうか。

また、経営承継を行うためには事前の準備が大切です。国が講じている中小企業の経営承継支援策を最大限活用することで、スムーズな経営承継の実現につながります。

53年間(税理士歴)続けてきたからこそ見える「事業承継の課題」を的確にサポートします。

円満な「相続」をサポートします

相続税の申告に当たり、相続税の負担軽減対策や遺産分割の工夫など、税務の特例選択にも留意しつつ、スムーズな手続きのお手伝いをいたします。

相続税が発生しない場合でも、遺産整理のための様々な手続きが発生します。戸籍謄本等の収集や遺産分割協議書の作成、遺産の名義変更手続きなどのお手伝いをいたします。

円滑な「事業承継」をサポートします

自社株式の評価をいたします。

相続財産となる自社株式は評価額によっては多額の相続税が発生し、経営承継に支障をきたす場合もあるため、早めの対策が必要です。

長期的な視点から、経営承継のお手伝いをいたします。

中期経営計画の業績目標等を踏まえ、社長交代や株式の移転、社内・外への対策、後継予定者の教育など、経営承継に関する項目を盛り込んだ「事業承継基本方針書」の作成等をご支援いたします。